رموز البنوك السعودية حماية الأجور

ما هي رموز البنوك السعودية حماية الأجور؟ وكيف يتم الحصول على خدمات السويفت؟ حيث إن هذا الرمز يُعرف بأنه متعلق بنظام التحويل الإلكتروني الدولي الخارجي بين البنوك والمؤسسات المالية، وهو ما يوفر لجميع العملاء التحويل بشكل مباشر لأموال العملات الأجنبية للحسابات في بنوك أخرى في أي دولة أخرى، ومن هنا سنوضح تلك الرموز من خلال موقع مرحبا مع توضيح صيفة كود سويفت.

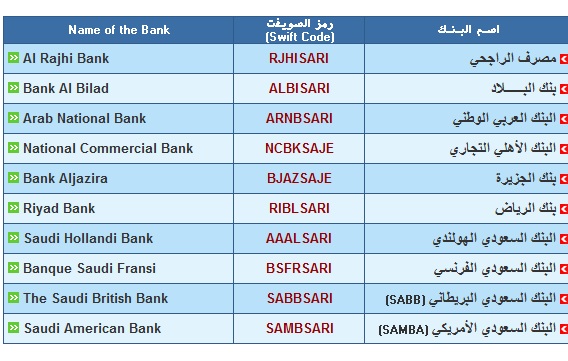

رموز البنوك السعودية حماية الأجور

في الوقت الحالي أصبح هناك الكثير من الأفراد يقومون بإرسال أموالهم إلى أشخاص آخرين في بلدان مختلفة أو مناطق أخرى بعيدة عنهم؛ لذلك قامت جميع البلدان من كافة أنحاء العالم بالاجتماع معًا حتى يتوصلوا إلى طريقة محددة لإجراء هذا التحويل بشكل آمن.

لذلك قاموا بالاتفاق على الاعتماد على نظام اللوائح الدولية الخاصة، والتي تم استعمالها في كافة دول العالم، حيث إن التحويلات المالية والمصرفية تعتمد على هذا النظام إلى حد كبير للغاية، ويكون من المهم معرفة رموز البنوك السعودية حماية الأجور، ونذكرها عبر النقاط الآتية:

- الكود السريع لمصرف الراجحي: RJHISARI.

- البنك السعودي البريطاني: ساب ساري.

- البنك السعودي: AAALSARI.

- البنك الأهلي التجاري: NCBKSAJE.

- بنك البلاد: ALBISARI.

- البنك السعودي الفرنسي: BSFRSARI.

- البنك العربي الوطني: ARNBSARI.

- مصرف الإنماء: INMASARI.

- بنك الرياض: RIBLSARI.

- بنك الجزيرة: BJAZSAJE.

- بنك سامبا العربي السعودي: SAMBSARI.

- البنك السعودي للاستثمار: SIBCSARI.

- بنك الإمارات: EBILSARI.

اقرأ أيضًا: طريقة بيع الأسهم في البنك الأهلي عن طريق الهاتف المصرفي

ما هي صيغة كود سويفت

يتألف رمز Swift من رمز التعريف الثابت للبنك، وهذا يعني أن كل بنك يمتلك رمز الـ Swift الخاص به والمختلف عن أي بنك آخر، بالإضافة إلى أن كل فرع لذات البنك يمتلك الرمز الخاص به والمختلف عنه الفرع الآخر.

حيث إنه عند الرغبة في التحويل الدولي بين البنوك أو الاتصال بين البنوك يحتاج إلى وجود هذا الرمز؛ حتى يُرسله للشخص المُراد تحويل أمواله من خارج البلد، بجانب وجود اسم ورقم هاتف صاحب الحساب.

تكوين كود السويفت

بعد النظر إلى إجابة سؤال ما هي رموز البنوك السعودية حماية الأجور والحسابات البنكية، فتجدر الإشارة إلى أن هذا الرمز السريع يتكون من عدة أرقام تتراوح ما بين 8 إلى 11 رقمًا، بحيث يكون الرمز المؤلف من 8 أرقام يكون خاص بالفرع الرئيسي للبنك.

علاوة على ذلك فإن رمز الـ Swift يأخذ الشكل الآتي: “AAAA BB CC DDD”، حيث إن الـ AAAA تُعبر عن رمز البنك الذي في الغالب يكون من أحرف، والـ BB تُشير إلى رمز البلد وكذلك تكون من عدة أحرف، بينما الـ CC تدل على الموقع ويتألف من أرقام وأحرف، والـ DDD تُشير إلى فرع البنك ويتكون من أرقام وحروف.

اقرأ أيضًا: حكم اكتتاب الشركة السعودية لتمويل المساكن

خطوات الحصول على خدمات السويفت

عقب الإجابة عن سؤال ما هي رموز البنوك السعودية حماية الأجور، فلا بد من توضيح الخطوات التي يتمكن من خلالها الأفراد الحصول على خدمات السويفت لكافة البنوك، حيث إنهم يمتلكونها من خلال اتباع الخطوات التالية:

1- تعبئة النموذج البنكي

من أهم الخطوات التي يجب على العميل القيام بها هي ملء نموذج مصرفي قياسي من أجل طلب التحويل، ومن ثم يقوم الموظفون المسؤولون عن هذا بدورهم في التأكد من صحة البيانات الموجودة في النموذج وإثبات صحة توقيع العميل.

2- التوصل إلى اتفاق بشأن استعمال القنوات الإلكترونية

يتوجب على العميل توقيع اتفاقية لاستعمال القناة الإلكترونية التي يُتيحها فرع البنك الذي يتعامل معه لإتمام إجراء التحويل، والتي ينبغي إكمالها بحكي يتم التحويل المصرفي بنجاح.

3- إجراء التحويل

إن إجراء التحويل يتم عن طريق موقع البنك الرسمي الإلكتروني عن طريق تلك القنوات الإلكترونية التي اشترك فيها العميل بالفعل، وتوجد عدة شروط يجب استيفاؤها عند طلب التحويل، ومن الضروري الموافقة عليها جميعها من قِبل العميل.

اقرأ أيضًا: البنوك السعودية التي تتعامل مع العملات الرقمية

شروط التحويل

بعد الاطلاع على إجابة سؤال ما هي رموز البنوك السعودية حماية الأجور، فمن الجدير بالذكر توضيح أن هناك مجموعة من الشروط التي يجب على العميل معرفتها قبل إتمام إجراء عملية تحويل الأموال، وهي تتمثل فيما يلي:

- السماح بإكمال عملية التحويل بعملة بلد/ منطقة الوجهة: تبعًا لاختلاف عملة كل بلد عن الأخرى، فإنه يتم السداد عن طريق سعر التحويل، ويمكن للدافع الموافقة على دفع الرسوم المطلوبة بعدة أشكال متنوعة من أجل شحن المبلغ.

- البنك غير مسئول عن أخطاء الوسيط: إن مُقدم الطلب هو المسؤول بصورة مباشرةً عن عملية التحويل، وبجانبه يحق للبنك استعمال أي فرع أو وسيط أو وكيل، ولكن لا يتحمل البنك أي مسؤولية عن الأخطاء التي تحدث للوسيط، ويتحمل العميل جميع المخاطر والأضرار.

- يحق للبنك خصم الرسوم المصاحبة لطلب التحويل: بإمكان البنك خصم كافة الرسوم المتعلقة بطلب التحويل من حساب المشتري.

- يتحمل العميل خسارة تقلبات أسعار الصرف عند إلغاء التحويل: في حال تم إلغاء طلب التحويل الخاص بالعميل عن طريق البنك، فينبغي على العميل تحمل كافة الخسائر الناتجة عن تقلبات أسعار الصرف أو تدهور الأعمال الأجنبية.

- يتعهد العميل بالتعويض عند ضياع الشيك المصرفي: في حال فقد العميل الشيك البنكي فإنه سيقوم بتقديم ضمانًا للبنك بأنه سيقوم بتحمل أي أخطاء ناتجة عن فقدانه، وذلك مقابل قيمة البنك لإصدار بديل أو إعادة الشيك له.

- تسليم الشيك البنكي للعميل أو من ينوب عنه: خلال إتمام عملية التحويل يقوم البنك بتسليم الشيك المصرفي مع الفاتورة الرسمية للعميل، أو من ينوب عنه في إتمام هذا الأمر.

إن كافة الأنظمة التي يتم استخدامها في الوقت الحالي تكون تلقائية، وهذا يعني أنه لن يكون هناك أي تأخير في تحويل الأموال مثل السابق، ولن تنتظر الناس وصول التحويلات والمعاملات، وبالتالي تقل الأخطاء البشرية عند إجراء استلام أو إرسال الأموال.